金地金等を譲渡して利益を得た場合の課税関係

会計・税務・経営コンサルティングのご相談は大阪市中央区と東京都港区の税理士法人CROSSROAD(クロスロード)

会社設立初年度は7ヶ月以下で消費税免税期間を長期化

法人(又は個人)設立後、どのタイミングで消費税課税事業者になるのかご存じでしょうか?

設立から消費税課税事業者に該当するまでのフローと、免税期間を長期化するためには「特定期間」の概念が重要になりますのでこちらを合わせてご説明いたします。

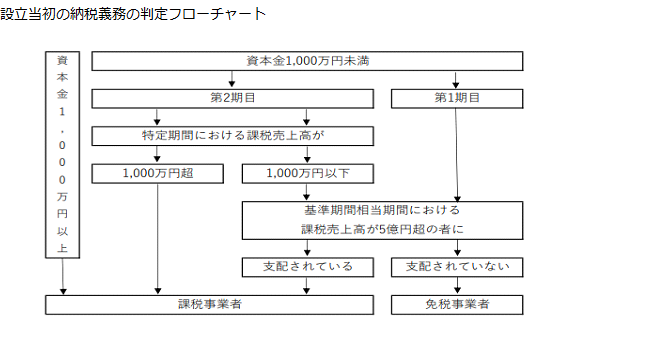

1. 設立初年度課税事業者の判定

消費税課税事業者に該当する要件は基準期間(判定する事業年度の前々事業年度)における課税売上高が1,000万円超の場合です。新設法人の場合はその基準期間がありません。そのため第1期目においては免税事業者に該当します。ただし、例外として資本金又は出資の金額が1,000万円以上で課税事業者に該当します。

2. 第2期目の課税事業者の判定

設立第2期目についても上記同様、基準期間がないため原則、免税事業者に該当します。

しかしここで特定期間の考えが発生します。特定期間とは、原則としてその事業年度の前事業年度開始の日以後6か月の期間です(つまり第1期目の前半6ヶ月です。個人事業主の場合その年の前年1月1日から6月30日までです)。この特定期間において特定期間中に生じた課税売上高が1,000万円超の場合※ は第2期目において課税事業者に該当します。

※課税売上高は特定期間中に支払った給与等の金額が1,000万円超の場合へと任意で置き換えることが可能です。なお、この場合における給与等の金額とは所得税の課税対象となる給与、賞与等が該当します。(所得税法施行規則100条1項1号)

3.「特定期間」の適用除外について

ここで本題となりますが、上記特定期間の概念がありますが、特定期間における課税売上高を計算するための期間として2ヶ月を確保するという趣旨から、前事業年度が7ヶ月以下の短期事業年度である場合には、その前事業年度に特定期間を設定することはできません。(消費税法9条2項4号二)

よって特定期間の概念を適用除外とされるため、設立第1期目において7ヶ月以下の場合はたとえ事業開始日から6ヶ月で課税売上高が1,000万円超となったとしても、第2期目は免税事業者になります。

上記において前提は、管轄の税務署へ「消費税課税事業者選択届出書」を提出していない場合です。

合併や分割による法人設立の場合等、適用を受けることが出来ない可能性もありますので事前に確認が必要となります。

会社設立日次第で特定期間の期間に例外が生じますので、詳しいことは税理士法人CROSSROADまでお問い合わせ下さい。