未来を見据えて~100億宣言で描く成長のビジョン~

会計・税務・経営コンサルティングのご相談は大阪市中央区と東京都港区の税理士法人CROSSROAD(クロスロード)

「国外転出時課税制度」をご存知ですか?

海外移住を検討されている企業経営者の方や、会社からの辞令で海外子会社に出向することになった方が出国前に保有する有価証券について、実際に売却していないのに時価売却したものとみなして所得税が課税される可能性があることをご存じでしょうか。

今回は「国外転出時課税制度」とよばれる制度をご紹介します。

平成27年7月1日以後に国外転出(国内に住所及び居所を有しないこととなる)をする一定の居住者が、1億円以上の有価証券等(対象資産)を所有等している場合には、国外転出時にその対象資産について譲渡等(譲渡又は決済)があったものとみなして、対象資産の含み益に所得税が課税されます。

対象者は、国外転出時において、(1)及び(2)のいずれにも該当する居住者と定義されています。

(1)所有している対象資産の価額の合計額が1億円以上であること

(2)原則として国外転出をする日前10年以内において、国内5年を超えて住所又は居所を有していること

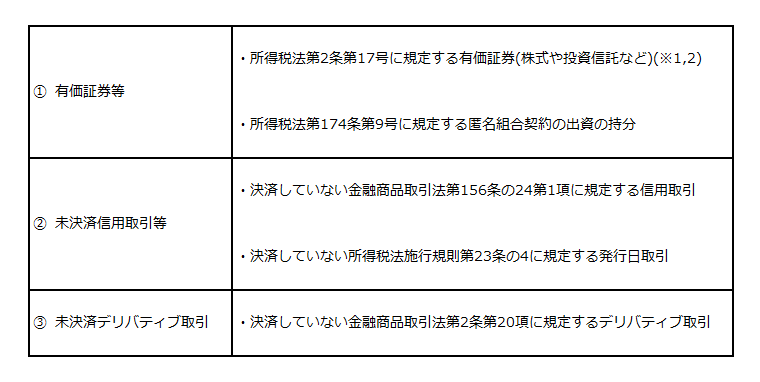

また、対象資産は、①有価証券等、②未決済信用取引等及び③未決済デリバティブ取引であり、具体的には次のとおりです。

※1 対象資産である有価証券には、いわゆるNISA口座内の上場株式等(措法37の 14①)、ジュニアNISA口座内の上場株式等(措法37の14の2①)及び償還差益について発行時に源泉徴収された割引債(措法37の15①)など、譲渡による所得が非課税となるものも含まれます(所基通60の2-5)。

※2 対象資産である有価証券の範囲からは、次に掲げる有価証券で所得税法第161条第1項第12号に掲げる国内源泉所得を生ずべきものが除かれます(所法60の2①、所令 170①)。

・所得税法第84条第1項に規定する特定譲渡制限付株式等で、同項に規定する譲渡についての制限が解除されていないもの

・所得税法第84条第3項各号に掲げる権利(一定の新株予約権など)でその権利を行使したならば同項の規定の適用のあるものを表示する有価証券

(いわゆる税制適格ストップオプション税制(措法29の2)の適用を受けるものを含みます(所基通60の2-6)

上記以外にも「国外転出時課税制度」は、次の2つにケースについても、課税の対象となります。

(1)非居住者へ対象資産を贈与した場合

贈与の時において1億円以上の対象資産を所有等している一定の居住者が、国外に居住する親族等(非居住者)へ対象資産の全部又は一部を贈与した場合には、その贈与時に、贈与者が贈与対象資産を譲渡等したものとみなして、贈与対象資産の含み益に所得税が課税される。なお、贈与者が「所得税の確定申告」を行うことになります。

(2)非居住者が相続等により対象資産を取得した場合

相続開始の時において1億円以上の対象資産を所有等している一定の居住者(適用被相続人)から、国外に居住する相続人等が、相続又は遺贈により、対象資産の全部又は一部を取得した場合には、その相続開始時に、適用被相続人が相続対象資産を譲渡等したものとみなして、相続対象資産の含み益に所得税が課税されます。なお、相続人が被相続人の「所得税の準確定申告」を行うことになります。

国外転出時課税の対象となる場合、所得税の確定申告等の手続きを行う必要が生じ、また、一定の場合は、納税猶予制度や税額を減額するなどの措置を受けることができます。

いずれの措置等も国外転出までに納税管理人の届出書を所轄税務署に提出するなどの手続きが必須となります。

制度を知らずに出国をしてしまうと多額の納税が発生する恐れがあります。

今海外移住を検討されている企業経営者の方や、会社からの辞令で海外子会社に出向することになった方は

ぜひ一度、CROSSROADグループへご相談ください。