金地金等を譲渡して利益を得た場合の課税関係

会計・税務・経営コンサルティングのご相談は大阪市中央区と東京都港区の税理士法人CROSSROAD(クロスロード)

グループ法人税制(1)

グループ法人税制とは、平成22年度税制改正にて創設された税制で、それ以前からあった連結納税制度を発展させた形の制度です。グループ法人税制は、完全支配関係(100%の資本関係)にある企業グループを経済的に一体性のあるものとして課税を行うもので、経営の実態に応じた課税を実現できます。グループ間における資産の譲渡、配当、寄付金(法人による完全支配関係に限る)などの取引について、同一法人内でなされたものと見なして、税務上は損益を認識しないというものです。従来からあった、「連結納税制度」との大きな違いは、制度が任意に選択できるかどうかです。

連結納税制度は任意適用で、適用を希望する場合は事前申請が必要ですが、グループ法人税制は強制適用です。ただし、連結納税制度の適用会社は連結納税制度が優先されます。つまり、100%の資本関係がある企業グループが連結納税制度を選択していない場合には、グループ法人単体課税制度が強制適用されることとなります。

■グループ法人税制の適用対象

グループ法人税制の適用対象は、100%グループ内の関係(完全支配関係)のある法人です。資本金の大小にかかわらず、すべての法人に強制適用されます。

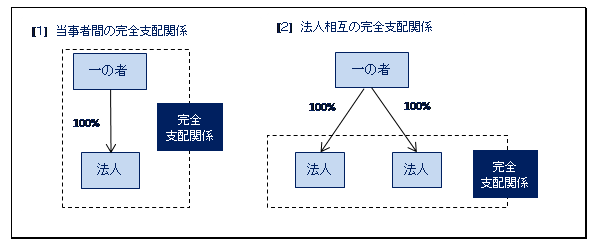

完全支配関係とは、一の者が法人の発行済株式もしくは出資(その法人が有する自己の株式又は出資を除きます。以下「発行済株式等」といいます。)の全部を直接若しくは間接に保有する一定の関係又は、一の者との間にその一定の関係がある法人相互の関係とされています。

■グループ法人税制の対象取引など

グループ間における資産の譲渡、配当、寄付金などの取引が、同一法人内でなされたものと見なされるため、グループ内の資金移動が容易になるのが大きなメリットです。具体的には、以下のようなメリットがあります。

・資産譲渡に係る譲渡損益の繰り延べ

・寄付金の損益不算入

・現物配当の簿価譲渡

・受取配当金の益金不算入

・株式の発行法人への譲渡に係る損益

また、デメリットとしては、以下のようなものがあります。

・中小法人、中小企業者向け優遇措置の制限

・事務負担の増加

■まとめ

完全支配関係(100%資本関係)がある企業グループについては、企業グループとしての一体経営の実態に即した課税を目的として、グループ通算制度やグループ法人税制が設けられおり、これらの税制は、基本的にグループ内取引について、グループ外への移転等の時まで損益を繰り延べる制度です。つまり、グループ法人税制では、グループ内の資産を有効活用できる可能性がある反面、直接的に節税効果があるというわけではありません。

また、グループ法人税制は強制適用のため、思わぬところで調整計算を行わなければならない可能性もあります。

100%グループ企業になる場合は、売買による株式取得だけでなく、株式交換等の組織再編、種類株式を活用した方法などもあり、それぞれ会社法等に基づく手続きや課税関係も異なりますので、現状の資本関係や株主との関係性など、個別の状況に応じて最適な方法を検討する必要があります。

グループ法人税制や組織再編税制については、ぜひ一度CROSSROADグループへお気軽にご相談ください。