金地金等を譲渡して利益を得た場合の課税関係

会計・税務・経営コンサルティングのご相談は大阪市中央区と東京都港区の税理士法人CROSSROAD(クロスロード)

資金繰りの余裕を生む「ダイレクト予納制度」のすすめ

先日、東京国税局が差し押さえたフェラーリが7130万円でインターネット公売に出され、話題を集めました。このようなニュースは、計画的な納税がいかに重要かをあらためて教えてくれます。

納税額のうち、所得税や法人税は利益の中から支払うため比較的納税しやすいですが、消費税は赤字でも発生する場合が多いため資金の管理が必要です。

資金繰りをスムーズにするために「予納制度」を利用し、効率的な納税を実現しましょう。

1.ダイレクト予納と予定納税

(1)ダイレクト予納

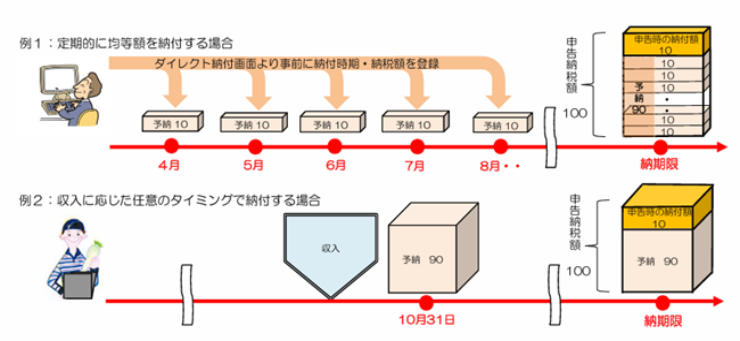

ダイレクト予納とは、「好きな時に好きな金額を納めることができる」制度です。

具体的には、確定申告により納付することが見込まれる金額について、その課税期間中に、あらかじめ納付日と納付金額等を登録しておくことで、その指定納付日に口座引落しにより納付(予納)することができるものです。予納が可能な税目は、所得税及び復興所得税、法人税及び地方法人税、消費税及び地方消費税、贈与税があります。

(出典:東京税理士会)

(2)予定納税

一方で予定納税とは、前年又は前事業年度に一定額以上の納税額があった場合に、翌年又は翌事業年度の予想される税額を前払いする制度であり、ダイレクト予納と異なり、資金繰りが厳しくても必ず納付しなければなりません。

(3)ダイレクト予納のメリット

これまで一括納付しなければならなかった税額を、ダイレクト予納を利用することで、分割して支払いすることができます。

納付金額や納付日についての変更や取り消しも容易に行え、納付額が多すぎた場合には還付されるので安心です。

そのため、資金繰りの調整に大いに役立つ制度と言えます。

2.修正申告の場合の予納制度

修正申告の場合の予納制度とは、税務調査等により、近日中に納付すべき税額の確定が見込まれる場合に、修正申告書等を提出する前であっても、その見込額をあらかじめ納付することができる制度です。修正申告を行うと本税に加え、法定納期限の翌日から完納する日までの日数に応じて7.3%~14.6%の延滞税等が発生します。

税務調査が長期化すると、その分延滞税も増加してしまいますので、修正申告書を提出する前に予納を行うことで、延滞税を軽減することが可能になります。

なお、この場合には事前に、国税予納申出書の提出も必要となります。

■まとめ

予納は、納税をより柔軟に、そして効率的に行う手段として非常に有用です。ダイレクト予納については、資金繰りの観点からも、計画的な納税を実現するための選択肢として、ぜひ検討してみてはいかがでしょうか?

予納に関するお問い合わせは、税理士法人CROSSROADへ!