未来を見据えて~100億宣言で描く成長のビジョン~

会計・税務・経営コンサルティングのご相談は大阪市中央区と東京都港区の税理士法人CROSSROAD(クロスロード)

仮想通貨の税務上の取り扱い(法人・個人の場合)

仮想通貨の取引が広がる中、その税法上の取り扱いが注目を集めています。特に、2025年度税制改正大綱の中で触れられた、個人での仮想通貨の売却益に関して、現行の総合課税から分離課税への移行が検討されているとのニュースは、多くの投資家等の興味を引くものでした。

ここでは、法人税法および所得税法における仮想通貨の取り扱いの違いについて解説します。また、確定申告の時期になりましたが、仮想通貨に関して「売却取引」分だけを申告していると、突然税務署から仮想通貨取引に関するお尋ねがきて、追徴課税される場合もあります。確定申告が必要な仮想通貨の取引に関してもご案内します。

■仮想通貨とは

仮想通貨(暗号資産)とは、インターネット上でやりとりできる財産で、法定通貨とは異なり裏付け資産を持たないデジタル通貨です。紙幣や硬貨などの実態を持たない点や暗号技術とブロックチェーン技術によって管理されている点などが特徴になります。

■法人税法上の仮想通貨の取り扱い

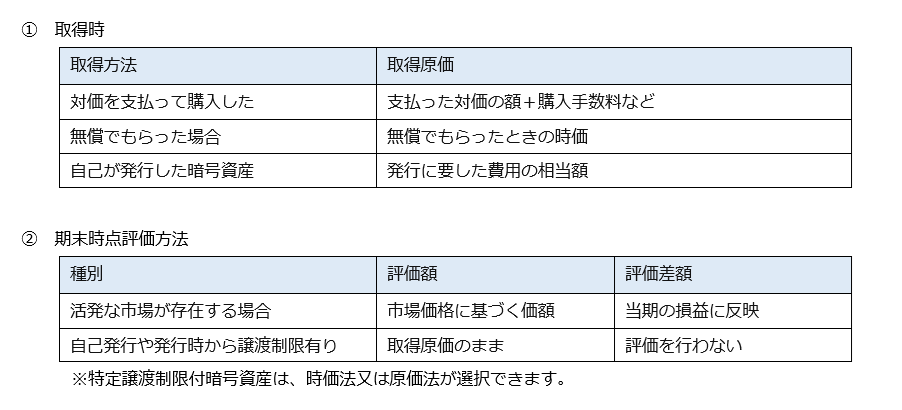

法人で仮想通貨を所有する場合、以下の方法で算出した取得原価・評価額にて貸借対照表に計上します。

ポイントは『期末時点で時価評価を行う』点です。所有している仮想通貨に含み益がある場合には、評価益に対して法人税等が課税されることになります。

■所得税法上の仮想通貨の取り扱い

個人で仮想通貨を所有する場合において、取得時の考え方は法人で所有する場合と同じですが、12月末時点で所有している仮想通貨に関して、『時価評価を行わない点』が法人の場合と異なります。所得税で仮想通貨が課税されるのは、売却したとき・決済に使用したとき・別の仮想通貨に引き換えたときなどがあげられます。特に、「別の仮想通貨に引き換えたとき」などが確定申告での計上漏れになり、追徴課税されるケースがありますので注意が必要です。

次に、仮想通貨で発生した利益に関わる税金計算に関してご説明します。

個人が仮想通貨を売却または利用した際に得た利益は「雑所得」として総合課税の対象となります。

・雑所得としての課税

仮想通貨の売却益は、給与所得や事業所得と合算されるため、累進課税の影響を強く受けます。

最高税率は45%に達し、高額取引では税負担が大きくなります。

住民税の税率が10%であることから、所得税住民合わせて最高で55%の税金がかかることになります。

・損失の取扱い

仮想通貨取引で発生した損失は、他の所得との損益通算が認められず、翌年度以降に繰り越すこともできません。

これにより、税負担のリスクが高まる傾向があります。

では、2024年の年末に話題になった総合課税と分離課税の違いについてお伝えします。

・総合課税

総合課税は、給与所得や事業所得、不動産所得など、一定の所得を合算して課税する方式です。

これらの所得に対して累進税率が適用され、所得が増えるほど税率も高くなります。

・分離課税

分離課税は、一定の税率で課税する方式です。株式や不動産の譲渡益、FX取引などが含まれます。

これらは通常20.315%(所得税15%、住民税5%、復興特別所得税0.315%)の税率で計算されるため、高所得者でも税額が一定に抑えられます。

累進課税の最高税額55%(住民税率を含む)と比較すると、税額が低く抑えられる場合が多くなります。

仮想通貨で大きな売却益が出た場合は、利益に対して所得税住民税合わせて最大55%の税額が発生するために、投資家からは現状の総合課税から分離課税への移行を求める声があがっています。また、株式売買やFX取引での損失は3年間繰り越すことができる一方、仮想通貨の損失は他の所得との通算(合算)や翌年度に繰り越すことができません。このような点で仮想通貨の運用を敬遠している投資家等もいます。

仮想通貨の取り扱いに関して、2019年から法人所有の仮想通貨は時価評価が求められるようになったことや、

2025年の税制大綱にて仮想通貨取引に関する課税方法の見直しが明文化されるなど、仮想通貨の税法上の取り扱いは毎年のように改正が行われています。

仮想通貨に関して、ご不明点等がございましたら、ぜひ一度税理士法人CROSSROADにお問い合わせくださいませ。