金地金等を譲渡して利益を得た場合の課税関係

会計・税務・経営コンサルティングのご相談は大阪市中央区と東京都港区の税理士法人CROSSROAD(クロスロード)

直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税制度 消費税増税で最大4,500万円が非課税に!

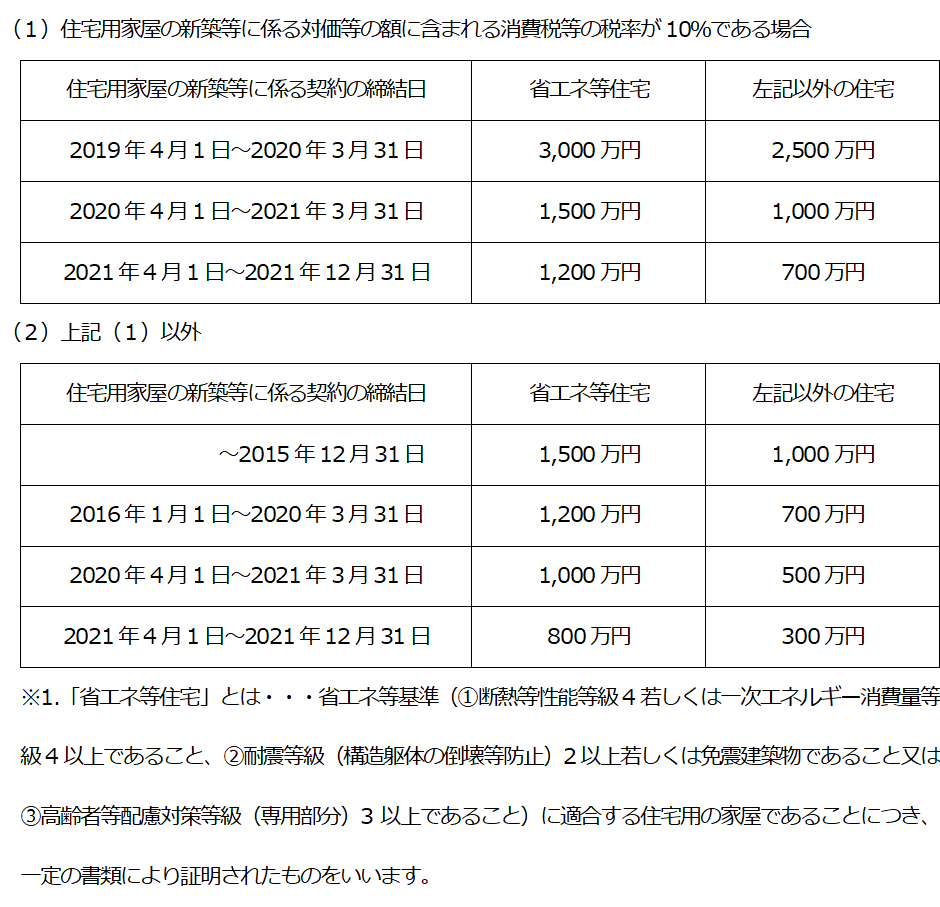

「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」とは、2021年12月31日までに、20歳以上の人が自己の居住の用に供する住宅用家屋の新築や取得又は増改築等(以下「新築等」といいます。)の費用を、父母や祖父母などの直系尊属から贈与を受けた場合において、一定の要件を満たすときは、次の非課税限度額までの金額について贈与税が非課税となる制度をいいます。

1. 贈与税の非課税限度額

なお、この制度の適用により、既に贈与税が非課税となった金額がある場合には、その金額を控除した残額が非課税額の限度(一定の場合を除く。)となります。

ただし、上記(1)の表における消費税等の税率が10%である場合の非課税の限度額は、「2019年3月31日までに住宅用家屋の新築等に係る契約を締結し、既に贈与税が非課税となった金額がある場合でも、その金額を控除する必要はありません。」

例:この制度を適用して消費税等の税率が10%になる前に父から1,500万円の贈与を受け、省エネ等住宅に該当する自宅を購入。その後、転居することになり、自宅を売却して、消費税等の税率が10%となった“後”にこの制度を適用して父から3,000万円の贈与を受け、省エネ等住宅に該当する新居を購入した場合。

上記の例の場合、消費税等の税率が10%となる前に父から贈与を受けた1,500万円と10%となった“後”に贈与を受けた3,000万円の合計4,500万円が贈与税の非課税限度額として適用することができます。

このように消費税等の税率の引き上げ“前”と引き上げ“後”により非課税限度額が異なりますので、父母や祖父母など直系尊属からの贈与を受けて、自己の居住の用に供する住宅用の家屋の新築等をする場合には、注意が必要です。

また、父母や祖父母など直系尊属からの贈与を受ける人、居住用の家屋の新築等については、一定の要件がありますので、この制度を利用した贈与税や相続税の対策を検討されている方は、是非、税理士法人CROSSROADにご相談ください。